Ide awal dari kajian dalam jurnal ini berasal dari studi Feldstein dan Horioka (1980) yang menunjukkan adanya hubungan positif antara ratio investasi/GDP dengan ratio tabungan/GDP. Berdasarkan sampel 16 negara OECD ditemukan bahwa 85 – 95 persen tabungan nasional yang diinvestasikan secara domestik. Mereka mengemukakan bahwa hal tersebut secara tidak langsung menunjukkan mobilitas kapital jangka panjang yang sangat rendah, karena pada suatu negara dengan tingkat mobilitas kapital yang rendah (sebagai gambaran dari perekonomian tertutup), seluruh tabungan domestik akan digunakan untuk membiayai investasi domestik. Sebaliknya, dalam suatu negara dengan mobilitas kapital yang tinggi, tabungan domestik dapat diinvestasikan keluar negeri, yang menyebabkan tidak ada hubungan tabungan domestik dan tabungan eksternal.

Sebagian besar studi yang menggunakan data empiris data dari AS dan negara-negara industri lainnya memang memperlihatkan adanya hubungan positif antara tabungan dan investasi. Namun, studi-studi tersebut masih mengabaikan fakta bahwa korelasi tabungan dan investasi tergantung pada rejim politik, dan mobilitas kapital internasional berbeda dari waktu ke waktu. Ini dibuktikan oleh beberapa peneliti pada tahun-tahun belakangan ini. Dari data panel dari negara-negara OECD yang berbeda, ditemukan hubungan investasi-tabungan bervariasi antar negara dan dari waktu ke waktu, dan tergantung pada tingkat mobilitas kapital internasional, struktur keuangan antar negara, tingkat pendapatan perkapita dan ukuran negara. Selain itu, beberapa kajian pada data satu negara menemukan tidak adanya hubungan jangka panjang antara tabungan dan investasi ketika unsur perubahan rejim kebijakan utama diperhitungkan dalam model.

Studi dalam jurnal ini dilakukan di Yunani, dengan fokus melihat hubungan dinamis antara tabungan dengan investasi yang diestimasi melalui derajat korelasi tabungan-investasi pada berbagai periode waktu. Derajat korelasi ini diinterpretasikan sebagai koefisien retensi tabungan (saving retention coefficient). Dalam studi ini, estimasi hubungan antar variabel dilakukan melalui empat tahapan. Pertama, pengujian tingkat integrasi dari variabel, dengan menggunakan uji akar unit (unit root). Kedua, pengujian kointegrasi dengan menggunakan estimator Philip dan Hansen (PH). Ketiga, estimasi dan pengujian vector error-correction modeling (VECM). Keempat, estimasi model dengan menggunakan empat metode estimasi error correction model (ECM) yaitu estimasi recursive OLS, rolling OLS, penaksir Kalman filter dan MS-R (Marcov switching regime).

Data yang digunakan adalah data kuartalan negara Yunani untuk periode 1980:Q1 sampai 2003:Q4. Variabel tabungan adalah total tabungan nominal (SAV) yang adalah jumlah tabungan private dan tabungan public. Investasi (INV) adalah total investasi kapital bruto. Keduanya diestimasi sebagai persen dari nominal GDP (INVGDP dan SAVGDP).

Selanjutnya, dari hasil penelitian ditemukan bahwa, berdasarkan uji ADF, PP, KPSS dan Zivot-Andrews terlihat secara statistik variabel investasi dan tabungan terintegrasi satu sama lainnya. Hasil analisis kointegrasi menggunakan metodologi Philips-Hansen juga menunjukkan bahwa kedua variabel signifikan secara statistik dalam vector kointegrasi. Hubungan kointegrasi yang diestimasi sebagai berikut (standar error dalam kurung):

Sebagian besar studi yang menggunakan data empiris data dari AS dan negara-negara industri lainnya memang memperlihatkan adanya hubungan positif antara tabungan dan investasi. Namun, studi-studi tersebut masih mengabaikan fakta bahwa korelasi tabungan dan investasi tergantung pada rejim politik, dan mobilitas kapital internasional berbeda dari waktu ke waktu. Ini dibuktikan oleh beberapa peneliti pada tahun-tahun belakangan ini. Dari data panel dari negara-negara OECD yang berbeda, ditemukan hubungan investasi-tabungan bervariasi antar negara dan dari waktu ke waktu, dan tergantung pada tingkat mobilitas kapital internasional, struktur keuangan antar negara, tingkat pendapatan perkapita dan ukuran negara. Selain itu, beberapa kajian pada data satu negara menemukan tidak adanya hubungan jangka panjang antara tabungan dan investasi ketika unsur perubahan rejim kebijakan utama diperhitungkan dalam model.

Studi dalam jurnal ini dilakukan di Yunani, dengan fokus melihat hubungan dinamis antara tabungan dengan investasi yang diestimasi melalui derajat korelasi tabungan-investasi pada berbagai periode waktu. Derajat korelasi ini diinterpretasikan sebagai koefisien retensi tabungan (saving retention coefficient). Dalam studi ini, estimasi hubungan antar variabel dilakukan melalui empat tahapan. Pertama, pengujian tingkat integrasi dari variabel, dengan menggunakan uji akar unit (unit root). Kedua, pengujian kointegrasi dengan menggunakan estimator Philip dan Hansen (PH). Ketiga, estimasi dan pengujian vector error-correction modeling (VECM). Keempat, estimasi model dengan menggunakan empat metode estimasi error correction model (ECM) yaitu estimasi recursive OLS, rolling OLS, penaksir Kalman filter dan MS-R (Marcov switching regime).

Data yang digunakan adalah data kuartalan negara Yunani untuk periode 1980:Q1 sampai 2003:Q4. Variabel tabungan adalah total tabungan nominal (SAV) yang adalah jumlah tabungan private dan tabungan public. Investasi (INV) adalah total investasi kapital bruto. Keduanya diestimasi sebagai persen dari nominal GDP (INVGDP dan SAVGDP).

Selanjutnya, dari hasil penelitian ditemukan bahwa, berdasarkan uji ADF, PP, KPSS dan Zivot-Andrews terlihat secara statistik variabel investasi dan tabungan terintegrasi satu sama lainnya. Hasil analisis kointegrasi menggunakan metodologi Philips-Hansen juga menunjukkan bahwa kedua variabel signifikan secara statistik dalam vector kointegrasi. Hubungan kointegrasi yang diestimasi sebagai berikut (standar error dalam kurung):

Hubungan yang diestimasi merupakan hubungan jangka panjang dari model antarwaktu pada perekonomian terbuka dengan asumsi mobilitas kapital yang sempurna, dan tidak dapat menggambarkan pengaruh perubahan mobilitas kapital pada berbagai periode waktu tersebut. Untuk menggambarkan perubahan mobilitas kapital, tahap pertama, dilakukan estimasi ECM untuk seluruh periode waktu. Berdasarkan estimasi parameter tersebut terlihat bahwa ECT (yang mengukur disekuilibrium jangka panjang), signifikan secara statistik pada persamaan investasi. Ini menunjukkan bahwa variabel investasi cenderung untuk memulihkan ekuilibrium dan memiliki peran utama dalam setiap guncangan (shock) ekuilibrium tersebut. Uji t untuk ECT menunjukkan, pada level signifikansi 1 %, investasi bukan merupakan variabel eksogen yang lemah (Tabel I, model linear). Namun, metode ini tidak dapat menggambarkan perubahan regim. Ini disebabkan ECT memiliki nilai tetap dari waktu ke waktu berdasarkan rata-rata OLS rejim lama dan rejim baru. Karenanya, koefisien yang diestimasi dianggap sebagai suatu rata-rata dari keseluruhan periode.

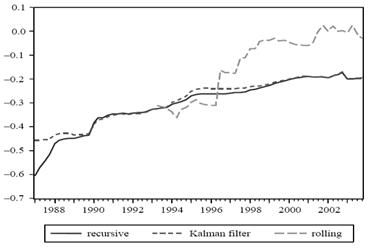

Pada tahap berikutnya, model ECM diestimasi dengan menggunakan OLS recursive, rolling OLS (windows=50) dan estimator Kalman filter untuk menggambarkan perubahan struktural yang mempengaruhi koefisien retensi tabungan. Estimasi koefisien ECT ditunjukkan pada gambar 1.

Terdapat beberapa hal penting yang dapat dijelaskan dari gambar 1. Pertama, estimasi koefisien dengan menggunakan metode OLS recursive dan Kalman filter cenderung bergerak bersama-sama. Koefisien pada berbagai waktu yang diestimasi dari rolling regresi cenderung secara absolut menurun terutama setelah 1996. Kedua, koefisien yang diestimasi menurun secara absolut dari waktu ke waktu yang menunjukkan bahwa besaran absolutnya berhubungan terbalik dengan tingkat pembangunan sistem pasar keuangan dan tingkat kebebasan mobilitas kapital. Ketiga, profil waktu dari ECT konsisten dengan hipotesis yang menyatakan ketika tingkat mobilitas kapital tinggi, korelasi tabungan-investasi adalah lemah, karena hubungan semacam ini tidak konsisten dengan integrasi pasar keuangan.

Gambar 1. Estimasi ECT pada Berbagai Periode Waktu

Pada tahap berikutnya, model ECM diestimasi dengan menggunakan OLS recursive, rolling OLS (windows=50) dan estimator Kalman filter untuk menggambarkan perubahan struktural yang mempengaruhi koefisien retensi tabungan. Estimasi koefisien ECT ditunjukkan pada gambar 1.

Terdapat beberapa hal penting yang dapat dijelaskan dari gambar 1. Pertama, estimasi koefisien dengan menggunakan metode OLS recursive dan Kalman filter cenderung bergerak bersama-sama. Koefisien pada berbagai waktu yang diestimasi dari rolling regresi cenderung secara absolut menurun terutama setelah 1996. Kedua, koefisien yang diestimasi menurun secara absolut dari waktu ke waktu yang menunjukkan bahwa besaran absolutnya berhubungan terbalik dengan tingkat pembangunan sistem pasar keuangan dan tingkat kebebasan mobilitas kapital. Ketiga, profil waktu dari ECT konsisten dengan hipotesis yang menyatakan ketika tingkat mobilitas kapital tinggi, korelasi tabungan-investasi adalah lemah, karena hubungan semacam ini tidak konsisten dengan integrasi pasar keuangan.

Gambar 1. Estimasi ECT pada Berbagai Periode Waktu

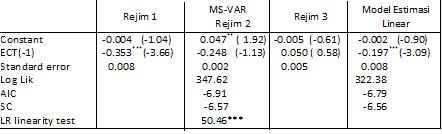

Tabel 1. Hasil Estimasi

Catatan: trend dan tiga lag dari investasi dan saving pada seluruh model merupakan % dari GDP. Angka dalam kurung adalah t-statistik, ** dan *** menunjukkan signifikan pada 5 persen dan 1 persen.

Selanjutnya, tabel 1 menyajikan estimasi ECM menggunakan model MS-R dengan tiga lag. Rejim 1 ditandai oleh sistem perbankan yang sangat diatur. Pasar keuangan sempit dan kecil dan transaksi kurs luar negeri diatur sangat ketat. Selama rejim 2, liberalisasi keuangan dalam proses bertahap. Liberalisasi keuangan secara sempurna selesai pada akhir rejim 2. Rejim 3 ditandai oleh mobilitas kapital yang sempurna. Dari tabel tersebut terlihat bahwa standar error berbeda antar rejim, yang menunjukkan adanya perbedaan korelasi antara dua variabel pada rejim yang berbeda. Koefisien ECT yang diestimasi bernilai negative dan secara statistik signifikan hanya untuk rejim pertama yang memiliki mobilitas kapital rendah. Sebaliknya, untuk rejim 2 dan 3, koefisien yang diestimasi tidak signifikan secara statistik dan semakin mengecil dalam besarannya. Ini menunjukkan bahwa hubungan jangka panjang antara tabungan dengan investasi menjadi melemah ketika secara bertahap dilakukan deregulasi dalam hal pengontrolan pasar keuangan.

Dari analisis empiris didapat kesimpulan penting mengenai hubungan antara investasi dan tabungan. Pertama, koefisien retensi tabungan lebih tinggi pada mobilitas kapital yang rendah dan menjadi lebih kecil pada liberalisasi pasar keuangan yang disertai mobilitas kapital yang lebih tinggi. Kedua, seluruh metode estimasi menunjukkan bahwa koefisien jangka panjang pada berbagai periode waktu antara investasi dan tabungan menjadi lebih kecil dalam besarannya, jika terdapat liberalisasi keuangan dan mobilitas kapital dalam perekonomian. Penemuan ini konsisten secara umum dengan pandangan bahwa jika koefisien retensi tabungan merupakan indikator mobilitas kapital, maka nilainya harus lebih kecil ketika mobilitas kapital tinggi.

Dari analisis empiris didapat kesimpulan penting mengenai hubungan antara investasi dan tabungan. Pertama, koefisien retensi tabungan lebih tinggi pada mobilitas kapital yang rendah dan menjadi lebih kecil pada liberalisasi pasar keuangan yang disertai mobilitas kapital yang lebih tinggi. Kedua, seluruh metode estimasi menunjukkan bahwa koefisien jangka panjang pada berbagai periode waktu antara investasi dan tabungan menjadi lebih kecil dalam besarannya, jika terdapat liberalisasi keuangan dan mobilitas kapital dalam perekonomian. Penemuan ini konsisten secara umum dengan pandangan bahwa jika koefisien retensi tabungan merupakan indikator mobilitas kapital, maka nilainya harus lebih kecil ketika mobilitas kapital tinggi.

Tidak ada komentar:

Posting Komentar